Με τέσσερις μήνες να έχουν απομείνει έως τα τέλη του 2023, ο S&P 500 έχει προβάδισμα οκτώ ποσοστιαίων μονάδων έναντι του STOXX 600. Ο δείκτης αναμένεται να παρουσιάσει υπεραπόδοση για όγδοο διαδοχικό έτος την τελετυαία δεκαετία, καθώς η ευφορία για την τεχνητή νοημοσύνη επισκιάζει τους φόβους για ύφεση της οικονομίας.

Η μέχρι τώρα σύσφιγξη της νομισματικής πολιτικής της Fed έχει επιβραδύνει τον πληθωρισμό, κρατώντας ταυτόχρονα την οικονομία σε ανάπτυξη 2%. Τα στοιχεία της Παρασκευής για την απασχόληση ενδυνάμωσαν το σενάριο της ομαλής προσγείωσης, με επιβράδυνση του ρυθμού αύξησης των μισθών και αύξηση της ανεργίας.

Αντίθετα, τα υψηλότερα επιτόκια στην Ευρωζώνη απειλούν με κίνδυνο στασιμοπληθωρισμού αντίστοιχου με αυτόν της δεκαετίας του 1970, με την οικονομία να διολισθαίνει σε ύφεση και τον πληθωρισμό να κινείται πάνω από το 5%. Αυτό επιτάχυνε την έξοδο των επενδυτών από την περιοχή.

Οι επενδυτές έχουν ρευστοποιήσει τοποθετήσεις τους από ευρωπαϊκά μετοχικά αμοιβαία επί 25 συναπτές εβδομάδες, σύμφωνα με στοιχεία της Bank of America, ενώ ο δείκτης DAX στην Φρανκφούρτη, έδρα των κορυφαίων βιομηχανικών ομίλων, παρουσίασε τον Αύγουστο την χειρότερη μηνιαία επίδοση από πέρυσι το Δεκέμβριο.

Σε επίπεδο όμως τιμής/κέρδους, ο STOXX 600 διαπραγματεύεται κοντά στο ιστορικό χαμηλό του έναντι του S&P 500. Για ορισμένους στρατηγικούς επενδυτές, όπως ο David Groman της Citigroup, αυτό δείχνει ότι η Ευρώπη έχει ήδη προεξοφλήσει τα αρνητικά νέα. Για το λόγο αυτό, η Citi έδωσε θέση overweight για την Ευρώπη τον Ιούλιο και υποβάθμισε τις ΗΠΑ σε ουδέτερη θέση.

Ποιές μετοχές διατρέχουν το μεγαλύτερο κίνδυνο

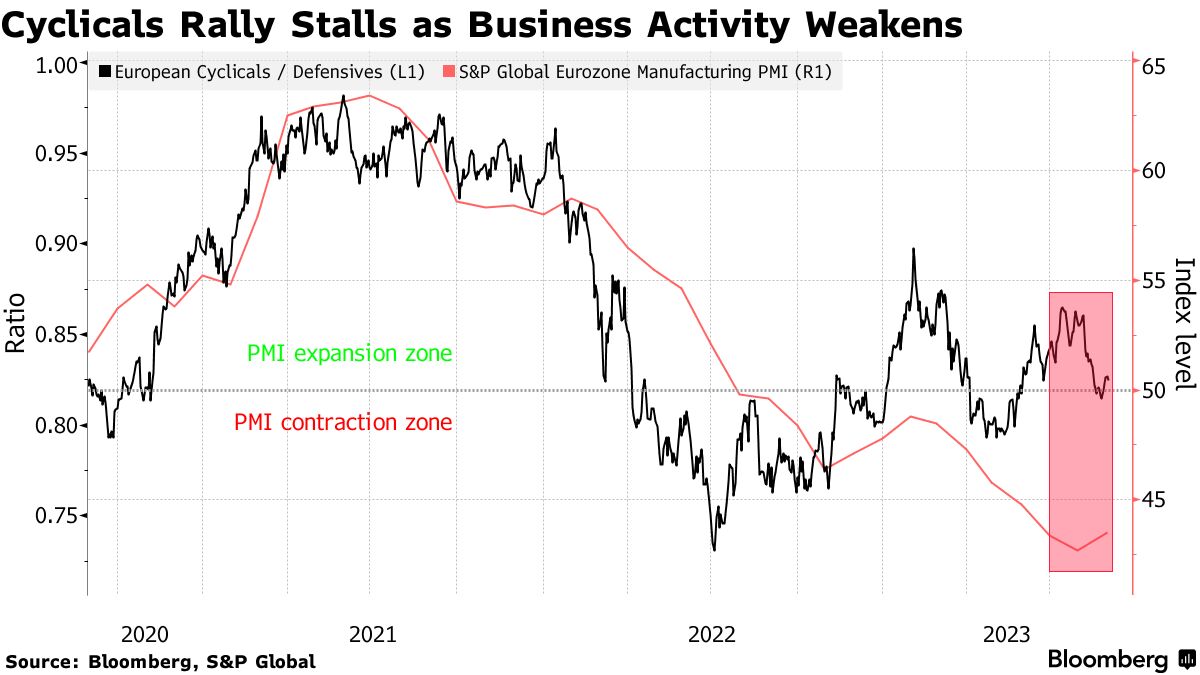

Σε ένα τέτοιο περιβάλλον, οι μετοχές σε τομείς όπως αυτοκίνητα, κεφαλαιουχικά αγαθά, λιανεμπόριο, χημικά, τράπεζες, ημιαγωγούς και ψυχαγωγία – κυρίως κυκλικοί τομείς – διατρέχουν το μεγαλύτερο κίνδυνο, αναφέρει η JPMorgan Chase & Co.

- H Eυρώπη όμως υπολείπεται και σε ένα ακόμη πεδίο. Έχασε και το ράλι της τεχνητής νοημοσύνης. Η κεφαλαιοποίηση του πανευρωπαϊκού STOXX 600 έχει αυξηθεί φέτος κατά 810 δισ.δολάρια, λιγότερο συγκριτικά με τη μία μόνο μετοχή στον χώρο της τεχνητής νοημοσύνης, Nvidia.

Oι ξένοι επενδυτές ξεφορτώθηκαν κινεζικές μετοχές σε επίπεδα ρεκόρ

Με τα προβλήματα της Κίνας να γίνονται όλο και πιο βαθιά – ακόμη και μετά τις αλλεπάλληλες επιτοκιακές μειώσεις και τα μέτρα για να τονώσει την αγορά στέγης, ο δείκτης Hang Seng παρουσίασε την χειρότερη επίδοση τον Αύγουστο μεταξύ των 92 δεικτών που παρακολουθεί το Bloomberg. Oι ξένοι επενδυτές ξεφορτώθηκαν κινεζικές μετοχές αξίας περί τα 90 δισ. γιουάν (12,3 δισ.δολάρια) τον προηγούμενο μήνα, σύμφωνα με στοιχεία του Bloomberg.

Οι επενδυτές θα παρακολουθούν από κοντά κατά πόσο η δυσπραγία του real estate θα διαμορφώσει τις καταναλωτικές δαπάνες στην Κίνα με το δείκτη MSCI να διαπραγματεύεται σε επίπεδα που αντιπροσωπεύουν το ένα τρίτο των αντίστοιχων του 2021.

Επιπλέον, η εξασθενημένη καταναλωτική εικόνα της Κίνας και της Ευρώπης δίδουν στους «ταύρους» της Wall Street ακόμη ένα λόγο να παραμείνουν στην αμερικανική αγορά, όπου οι προσαρμοσμένες στον πληθωρισμό καταναλωτικές δαπάνες αυξήθηκαν 0,6% τον προηγούμενο μήνα. Ο στρατηγικός αναλυτής της Oppenheimer Asset Management, John Stoltzfus, βλέπει το δείκτη S&P 500 να κλείνει το έτος στις 4.900 μονάδες, που σημαίνει μία περαιτέρω άνοδο 9% από τα σημερινά επίπεδα.

- Με πληροφορίες από Bloomberg